2021年9月2日の引け後に電子署名ソリューションのドキュサイン(ティッカー:DOCU)の2022年度第2四半期決算発表がありました。

概要は以下の通りです。

- EPS: 予想$0.4に対し、$0.47

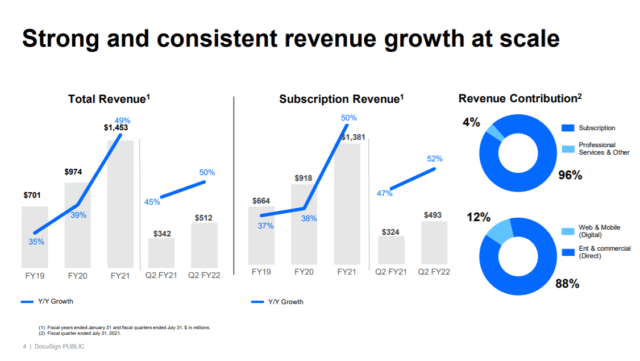

- 売上高:予想4.88億ドルに対し、5.12億ドル

- 売上高成長率:前年同期比49.6%

- サブスクリプション売上高:4.93億ドル(前年同期比:+52%)

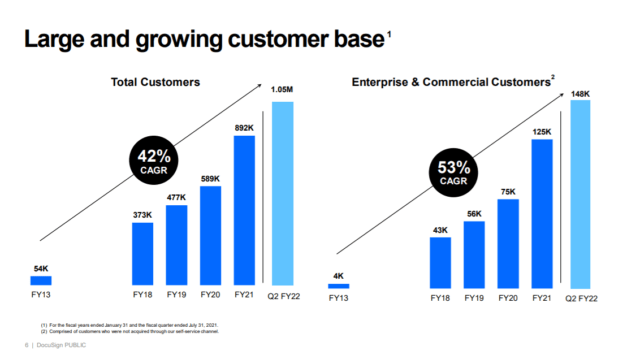

- 総顧客数105万社(2013年以来年率+42%成長)

- エンタープライズ、コマーシャル顧客数14.8万社(2013年以来年率+53%成長)

- ドルベースNRR:124%

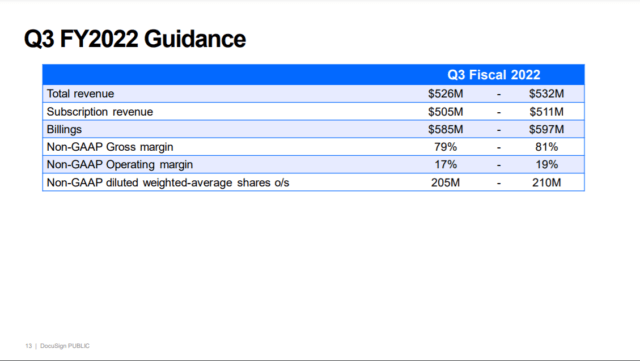

- 2022年度第3四半期売上高ガイダンス:予想5.21億ドルに対し、5.26~5.32億ドル

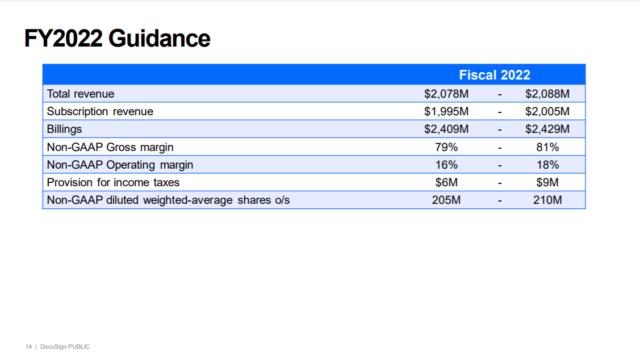

- 2022年度通期売上高ガイダンス:予想20.5億ドルに対し、20.78~20.88億ドル

以下、資料出典はドキュサイン社IRページ(リンク)

◆大規模で安定した収益成長を実現

◆大きく成長している顧客基盤

◆2022年度第3四半期ガイダンス

◆2022年度通期ガイダンス

カンファレンスコール日本語訳

ドキュサイン社(DocuSign, Inc. (NASDAQ:DOCU) 2022年第2四半期決算カンファレンスコール 2021年9月2日 4:30 PM ET

会社の参加者

ダン・スプリンガー – 最高経営責任者

アニー・レスチン-インベスター・リレーションズ責任者

Cynthia Gaylor(シンシア・ゲーラー):最高財務責任者

コンファレンスコール参加者

ババニ・スリ – ウィリアム・ブレア

スターリング・オーティ(JPモルガン

ブラッド・シルズ(バンク・オブ・アメリカ

ジョン・ゴーディン(ニーダム

カール・キーステッド(UBS

ロブ・オーウェンズ – パイパー・サンドラー

パット・ウォラヴェンス – JMP

カーク・マテルン – エバーコアISI

タイラー・ラドケ – シティグループ

アレックス・ズーキン – ウォルフ・リサーチ

リシ・ジャルリア-RBC

マイケル・チューリン – ウェルズ・ファーゴ証券

シェルビー・セイラフィ(FBN証券

オペレーター

皆さん、こんにちは。本日は、DocuSign 22年度第2四半期決算説明会にご参加いただき、ありがとうございます。なお、この電話会議は録音されており、会議終了後にウェブサイトの投資家情報セクションから再生することができます。現時点では、参加者全員が聴取専用モードになっています。正式なプレゼンテーションの後、簡単な質疑応答を行います。[オペレーターの指示】 それでは、投資家向け広報活動の責任者であるアニー・レスチンに通話を引き継ぎます。どうぞ、よろしくお願いします。

アニー・レシン

ありがとうございます、オペレーター。皆さん、こんにちは。DocuSign の 22 年度第 2 四半期決算カンファレンスコールにようこそ。本日の電話会議には、DocuSignのCEOであるDan SpringerとCFOのCynthia Gaylorが参加しています。第2四半期の業績を発表したプレスリリースは、本日未明に発行され、当社の投資家情報サイトに掲載されています。始める前に、今後いくつかのイベントにバーチャルで参加する予定であることを皆さんにお知らせします。9月8日にはWolfe Inaugural TMT Conference、9月13日には2021 Global Technology Conferenceが開催されます。9月13日にはPiper Sandler’s Global Technology Conferenceが、9月14日にはJefferies Software Conferenceが開催されます。

これらのイベントに関する詳細は、当社の投資家情報サイトのプレスリリースに掲載されています。その他のイベントが開催される際には、改めてお知らせします。さて、本日の電話会議における当社の発言の中には、将来の見通しに関するものが含まれていることをお断りしておきます。将来見通しに関する記述に関連する仮定および期待は合理的であると考えていますが、これらは既知および未知のリスクおよび不確実性を内包するものであり、実際の結果や業績は大きく異なる可能性があります。

特に、進化するCOVID-19のパンデミックが当社のビジネスに与える影響(当社の顧客のビジネスに与える潜在的な影響を含む)や、デジタルトランスフォーメーションのペースに関する当社の予測は、現時点での最善の予測に基づいており、したがって変更される可能性があります。これらの読み物は、本コールの内容とともに、米国証券取引委員会(SEC)に提出した書類に記載されているリスク要因を考慮しています。将来の見通しに関する記述は、これまでの当社の仮定と期待に基づいています。また、法律で義務付けられている場合を除き、当社は将来の事象や新しい情報に照らしてこれらの記述を更新する義務を負いません。

この電話会議では、GAAP方式およびNon-GAAP方式の財務指標を提示します。非GAAP基準の財務指標では、株式報酬費用、従業員の株式取引にかかる雇用者給与税、買収した無形固定資産の償却費、負債割引の償却費、およびノートの発行費用が除外されています。買収関連費用、戦略的投資の公正価値調整、リース関連資産の減損、および必要に応じてその他の特別項目を含みます。さらに、非GAAPベースの加重平均株式数、フリー・キャッシュ・フローや課金に関する情報も提供しています。これらのNon-GAAP指標は、当社のGAAPベースの業績と切り離して考えることや、それに代わるもの、あるいはそれを上回るものとして考えることを意図したものではありません。

当社の業績を分析する際には、すべての指標を考慮されることをお勧めします。当社のNon-GAAPベースの財務情報、最も直接的に比較できるGAAPベースの指標、およびこれらの数値の定量的な調整については、本日発表のプレスリリースをご参照ください。それでは、ダンに電話をおつなぎしましょう。ダン?

ダン・スプリンガー

皆さん、こんにちは。このたびは、2022年度第2四半期の決算説明会にお越しいただきありがとうございます。本日は、3つの重要なポイントに絞ってコメントしたいと思います。好調な第2四半期の業績、企業が契約プロセスをますますデジタル化していること、そして、DocuSignがどのようにしてanywhere economyの重要な柱としての地位を確立しているかです。第2四半期の財務状況に目を向けると、DocuSignの好調な業績は継続しており、規模に応じた成長性と収益性のバランスを実現しています。売上高は前年同期比50%増の5億1,200万ドル、売上高は前年同期比47%増の5億9,500万ドルとなりました。

国際事業は引き続き好調で、前年同期比71%増となりました。これには、1万3,000人の直接顧客が新たに加わり、大規模な顧客のCLMを獲得するなど、顧客基盤が100万人を超えた。最後に、eSignatureとより広範なAgreement Cloudスイートの拡大とアップセルの動きが引き続き見られ、124%のドル純保持率を達成しました。全体として、私は、当社のチームが進化するCOVIDのビジネス環境の最前線に立ち続けてきたことを誇りに思っています。私たちは、あらゆる規模の組織がAgreement Cloudの力を活用して、ビジネスの基盤である契約プロセスをデジタル化することを支援しています。

お客様は、COVIDへの対応にDocuSignが不可欠であると考えているだけでなく、多くの方が、どこからでもビジネスができるより良い方法を見出しています。そして、それが彼らの新しい常識になると信じています。お客様の一人であるDowneast Insurance社の社長Stacy Johansen氏は、COVIDが発生して物理的なドアを閉めなければならなくなったとき、DocuSignが彼らを救ったと語っています。つまり、「もし電子署名ができなかったら、昨年の新規ビジネスの半分も書けなかっただろう」ということです。

” デジタルツールを全面的に取り入れることで予想以上の成功を収めたダウニースト社は、今後もこの方法でビジネスを行うことを決意しました。もう一つの例は、カナダ最大級の自動車ディーラーです。COVIDに対応するために、DocuSign eSignatureとDocuSign Paymentsを採用し、遠隔地での販売・サービスをサポートしました。このプログラムは非常に成功し、同社のディーラーネットワーク全体でデジタル取引を提供するためのより大きなイニシアチブを生み出しました。あるカンパニーの幹部は、「DocuSignは、リモート体験の幅を広げる役割を果たしている」と述べている。これらは、私たちが何度も目にしていることのほんの一例です。どこにいてもビジネスができることは、今や人々が期待することです。

さらに、時間とお金、そして木の節約にもなります。DocuSignが「どこでも経済」の重要な柱としての地位を確固たるものにするために、私たちはビジネスとして3つの基本テーマを実行しています。1つ目は、カスタマーサクセスに集中することです。私たちは、お客様やパートナーの皆様が受動的な視点から能動的な視点へと移行できるよう支援し、エンド・ツー・エンドの契約プロセスを自動化・デジタル化するための全社的なプログラムを実施しています。いくつかの例をご紹介しましょう。当社の米国最大の州政府のお客様では、何千人もの従業員が遠隔地からシステムにアクセスするケースが大幅に増えました。

当社のeSignatureソリューションは、人事部と管理部が負荷の増加に対応できるように拡張することができました。さらに、同庁はDocuSign CLMを導入して3つの複雑なワークフローを簡素化した結果、全契約の97%が大幅に短い時間で完了するようになりました。現在、DocuSignは、米国連邦政府機関の内閣府の大半にサービスを提供しています。民間企業では、世界最大級のメディア・エンターテインメント企業が長年にわたってDocuSignを利用しており、400以上の紙ベースのワークフローをデジタル化し、採用率を前年比で100%増加させています。現在では、複数のユースケースで展開しており、DocuSign Agreement Cloudへの投資に対して数百万ドルのリターンを得ています。

2つ目のテーマは、お客様が成長できるアグリーメント・クラウド・プラットフォームを提供することです。これは、契約プロセスのための最も包括的なアプリケーションと統合を提供することを意味します。お客様は、電子署名から始めて、契約ライフサイクル管理などの他の分野や、住宅ローンやライフサイエンスなどのバーティカルな分野に特化したソリューションに拡大していくことができます。DocuSign Agreement Cloudのリリースごとに、私たちは機能を追加し、プラットフォームを差別化し続けています。最近のハイライトをいくつか紹介しましょう。eSignatureでは、新たにID認証機能が追加され、送信者による自動および手動でのID確認が可能になりました。

これにより、送信者による自動および手動での本人確認が可能になりました。また、一度確認した本人確認は、封筒の作成が完了するまで有効となり、送信者と署名者の双方の利便性が飛躍的に向上しました。私たちのクリックラップソリューションの組み込みと管理を改善しました。また、最大手の小売業のお客様は、最近DocuSign Clickを使って100万件以上の取引を完了しました。また、Splunkとの連携やアドインを導入し、DocuSign Monitorが提供するセキュリティに関する知見を、最も普及しているエンタープライズ・モニタリング・ツールの1つであるSplunkに導入しました。私たちは、プラットフォーム上で完了する公証取引の数を増やし続けています。

現在、DocuSign Notaryは、米国の18の州で遠隔地のオンライン公証人をサポートしており、今後もさらに拡大していく予定です。CLMについては、2つの重要な分野があります。1つ目は、バイサイドのCLM機能を継続的に構築していることです。これは非常に重要なことで、当社の重要なパートナーであるAribaのためのコネクターもリリースしました。これに加えて、前年に出荷したバイサイドのコネクターもリリースしました。CLMの2つ目のハイライトは、AIベースの検索機能とレポート機能の強化で、これをCLM+と呼んでいます。

CLM+は、契約期間の自動抽出機能を備えており、キーワードだけでなく、90日以内の更新日など、AIによるコンセプトに基づいて契約を検索することができます。そして、DocuSignプラットフォームの信頼性とセキュリティの強化です。先ほどご紹介した「DocuSign Monitor」のようなソリューションで、製品群に強化されたセキュリティ機能を提供し続けています。また、お客様との信頼関係・セキュリティ関係も深めています。例えば、最近、私たちはいくつかのサミットを開催しました。そして、非常に大きな需要がある信頼性とセキュリティに関するテーマで、顧客ベース全体で緊密に協力しています。

このような製品の進化により、契約や契約プロセスの記録を統一したプラットフォームに近づいています。最後に、3つ目のテーマは国際ビジネスです。米国外のチームが第2四半期にこれまでのどの四半期よりも多くの収益に貢献したことから、これは引き続き当社のハイライトとなっています。EMEA、LATAM、APJの主要な推進要因は、米国で見られたものと同じです。例えば、ヨーロッパで最も急成長している企業の1つであるCelonis社は、契約書の作成、レビュー、処理の量が劇的に増加していました。

しかし、DocuSignのCLMを導入することで、これらの非効率性に対処し、法務チームの作業時間を大幅に削減し、契約書の作成を以前より80%早く行うことができました。さらに、調達チームや人事チームへの導入も計画されています。また、アジア太平洋地域では、当社の最大級の金融サービスの顧客であるオーストラリア・コモンウェルス銀行が、ユースケースの数を増やし、取引量が大幅に増加しました。あるチームでは、DocuSignを利用した文書処理が175%増加しました。また、別のチームでは、収益に至るまでの時間が17日間短縮されたと指摘しています。これらのお客様は現在、自動化プロジェクトに着手しており、上流から下流までの体験をさらに統合し、合理化しています。

これらの例が示すように、私たちは国際ビジネスが加速していることに満足しています。その原動力となっているのは、国内ビジネスを推進してきたのと同じ要因、すなわちスピード、コスト効率、ユーザーエクスペリエンスです。さて、シンシアに財務の説明をしてもらう前に、もうひとつの要因、それはDocuSignにとって常に中心的なものである、環境への影響について触れておきたいと思います。当社の電子署名ソリューションだけで、何十億枚もの紙を代替しており、紙の製造や輸送に必要な大量の廃棄物、水、炭素、木材を代替しています。さらに、地球温暖化防止のために、DocuSignは2022年までにカーボン・ニュートラルを達成することを約束しています。

この取り組みの一環として、私たちはウェブサイトにESGパートを開設し、サステナビリティ戦略全体を調整する多機能チームを組織しました。私たちは、お客様のESG目標の実現を支援すると同時に、自らのビジネスにおいても模範となるよう努力していきます。私は、第2四半期のDocuSignの業績に非常に満足しています。私たちのチームは、顧客とパートナーの成功に真摯に焦点を当てながら、あらゆる面で成果を上げ続けています。まもなくQ&Aで皆様とお話しできることを楽しみにしています。それでは、シンシアさんにお願いします。

Cynthia Gaylor

ありがとうございます、ダン、そして皆さん、こんにちは。第2四半期は、トップラインとボトムラインの両方で業績が向上し、堅実な四半期となりました。当四半期のマーケティング収入は初めて5億ドルを超えました。また、成長性と収益性のバランスをとる能力があることを、堅実な営業成績と強力なキャッシュフローで改めて示しました。総売上高は、前年同期比50%増の5億1,200万ドルとなりました。サブスクリプション収入は、旺盛な顧客需要、早期更新、および拡大する「インディケーション」ベースの消費の加速により、前年同期比52%増の4億9300万ドルとなりました。国際事業は、EMEAを中心に全体的に好調で、今年も優れた業績を収めました。

海外売上高は、前年同期比71%増の約1億1,400万ドルとなり、売上高全体の22%を占める記録的な規模となりました。売上高は前年同期比47%増の5億9,500万ドルとなりました。これは、既存顧客の早期更新および拡張が引き続き好調であったためです。また、当四半期に65,000人以上の新規顧客を獲得し、総顧客数が100万人を突破しました。これにより、第2四半期の総顧客数は全世界で105万3,000人となり、前年同期比で41%増加しました。直営店のお客様は13,000人増え、合計148,000人となり、前年同期比50%増となりました。また、年間消費額が30万ドル以上のお客様は、前年同期比37%増の714名となりました。

ドルベースの顧客維持率は、5四半期連続で過去最高の124%を達成しました。第2四半期の非GAAPベースの売上総利益率は、前年同期の78%に対して82%となりました。一方、サブスクリプションの売上総利益率は、前年同期の83%に対し、85%となりました。当四半期においても、売上高の伸びが支出を上回りました。非GAAPベースの営業利益率は、前年同期が10%(3,400万ドル)であったのに対し、19%(約1億ドル)となりました。トップラインの成長のための投資は、下半期においても引き続き当社の最優先事項であり、販売能力やマーケティングプログラムの増強、製品の革新、バックオフィスシステムやプロセスの拡張などが含まれます。

逼迫した人材市場は、次の成長段階に向けて、補完的なスキルを追加しながら、社内で人材をレベルアップして育成する機会であると考えています。第2四半期の非GAAPベースの純利益は、前年同期の3,500万ドルに対し、9,800万ドルでした。当四半期の従業員数は、前年同期比31%増の6,551名となりました。当四半期の顧客・キャッシュフローは引き続き堅調に推移しました。営業キャッシュフローは、継続的なトップラインの業績向上により、1億7,800万ドル(利益率35%)となりました。これに対し、前年同期は1億1,800万ドル(35%)でした。フリー・キャッシュ・フローは、前年同期の100百万ドル(29%)に対し、当四半期は162百万ドル(32%のマージン)に達しました。第2四半期末の現金、現金同等物、使途指定現金、および投資は8億8,700万ドルでした。

次に、ガイダンスについて説明します。この1年半は、DocuSignにとってほぼすべての面で素晴らしいものでした。過去6四半期において、事業規模は約2倍に拡大し、営業利益率は2倍以上、顧客数は約2倍に増加し、ドル建てのネットリテンションは過去最高水準に達しました。いずれにしても、これは素晴らしい規模の成長です。2022年度の半ばには、お客様がより多くの封筒を使用し、購入量が消費量に追いついたため、年初に更新されるケースが見られました。

パンデミックの最中に見られたピークレベルの成長を維持することは期待できませんが、当社の価値提案は強力で、人々がオフィスに戻るかどうかにかかわらず、ペンと紙に戻ることはないと考えています。第3四半期および22年度の売上高は、前年同期比37%から39%増の5億2,600万ドルから5億3,200万ドル、22年度の売上高は前年同期比43%から44%増の20億7,800万ドルを見込んでいます。このうち、サブスクリプション収入は、第3四半期に5億500万ドルから5億1,100万ドル(前年同期比38%から39%の増加)、22年度には19億9,500万ドルから20億500万ドル(前年同期比44%から45%の増加)を見込んでいます。

売上高については、第3四半期は5億8,500万ドルから5億9,700万ドル、前年同期比で33%から36%の成長、22年度は24億900万ドルから24億2,900万ドル、前年同期比で40%から41%の成長を見込んでいます。非GAAPベースの売上総利益率は、第3四半期および22年度ともに79%から81%になると見込んでいます。非GAAPベースの営業利益率は、第3四半期は17%から19%、22年度は16%から18%を見込んでいます。営業利益率は、第3四半期が17%から19%、22年度が16%から18%を見込んでいます。また、最小限の金利収入およびその他の収入を見込んでおり、22年度の税金は約600万ドルから900万ドルを見込んでいます。完全希薄化後の加重平均発行済み株式数は、第3四半期および22年度ともに2億500万株から2億1000万株を見込んでいます。以上のように、当社は上半期を好調な財務状況で終えました。

当社は、将来の成長のための投資、事業の拡大、そしてDocuSignをあらゆる場所での経済活動の重要な柱として確立することに注力しています。お客様、特にDocuSignチームの皆様のご協力とご尽力により、当四半期も成功を収めることができましたことを心より感謝申し上げます。下半期も引き続き努力していきたいと思います。本日はご参加いただきありがとうございました。質疑応答の時間を設けさせていただきます。オペレーター?

質疑応答

オペレーター

ありがとうございます。これより質疑応答を行います。[オペレーター】 ありがとうございます。最初の質問は、ウィリアム・ブレアのBhavani Suriさんです。ご質問をお聞かせください。

ババニ・スリ

ありがとうございます。私の声が聞こえますか?

ダン・スプリンガー

ええ、よく聞こえますよ。

Bhavani Suri

素晴らしいですね。特にNDRの数字が素晴らしいですね。素晴らしいですね。大規模な企業がNDRを改善するのは稀なことで、通常、NDRは減少傾向にあります。1つ質問があります。

これは本当に大きな、基本的な質問です。四半期や1年単位ではなく、データでもありません。これまで何度も話してきたことですが。長期的な視点で考えると、大量の契約データをどのように活用するかという話になりました。

リモートローディングの話やCOの話など、いろいろな話をしてきましたが、ぜひ、四半期や12ヶ月ではなく、24年、36年、さらには3年、5年先の話をしていただきたいと思います。そのデータをどうやってマネタイズするのか?そのデータをどのようにして定着させ、またプラットフォームの収益化を図るのか。そのプロセスをぜひお話したいと思います。ありがとうございました。

ダン・スプリンガー

とても興味深いテーマですね。このテーマを考えるとき、私は2つの部分に分けて考えています。特に、今おっしゃったような時間軸においてです。私たちが行うことは、既存のデータやレポート、分析ツールを活用することと、人工知能を活用してデータをより深く活用し、お客様のビジネスをより良くすることです。

用意したコメントの中で、お客様が自分のビジネスについてより深く知ることができ、過去に行った契約を検索して、どうすれば素早く情報を見つけられるかを理解し、自分の仕事のパフォーマンスを向上させることができたという例を挙げました。

ここには大きな投資機会があると考えており、積極的に投資していくつもりです。Seal Software社は、当社の人工知能とエンジニアリングのスキルセットを強化するために行った買収の好例です。今後はデータサイエンスの分野にも積極的に取り組み、お客様のビジネスに貢献できるような製品を提供していきたいと考えています。

第二に、その情報を利用してカスタマーサクセスを促進することができます。ユーザーがどのように製品を利用しているのか、どのように製品を利用していないのか、どのようなユースケースを利用していないのか、会社のある部分の反応が悪いために契約のセグメントが不完全である場合などを見て、ユーザーが本当にピンポイントでビジネスを改善し、そのためにDocuSignでもっと成長する方法を見出すことができます。

これが、私たちが興奮している点です。多くの人から聞かれるのは、異なる顧客間で締結されたすべての契約を活用して、異なる種類のサービスを提供する方法を見つけられないかということです。

私たちはそのことに非常に敏感です。現在のところ、当社はB2Bのソフトウェア会社です。私たちの仕事はお客様にサービスを提供することです。お客様のデータを別の目的で利用することは、当社のロードマップには一切ありません。

儲かりそうなチャンスがあることには同意します。今のところ、お客様とお話をしていると、「データは自分たちで使いたい」「ありがとうございました」「私たちのビジネスを成功させるために、あなたには良い生活をしてほしい」と言われることが多く、情報を取り出して別の方法で利用するということはありません。ただし、人工知能などのモデルの学習方法については、例外があります。

当社には100万人以上のお客様がいて、前期には1万3,000人の直接取引のお客様が新たに加わりました。しかし、特定のデータに関しては、お客様のデータを他の目的で使用することはありません。

Bhavani Suri

役に立つと思いますよ。同じ質問でなければいいのですが、少し話を戻します。つまり、データを交差させたり、誰かのデータを奪って誰かと共有したりすることは、特に競合する顧客間ではしたくない、という点では全く同感です。

しかし、私の質問は、それらをどのように収益化するかを考える助けになるものだと思います。他の企業も長い間、データを持っていたと思います。彼らは常にデータのベンチマークについて話しており、費用が発生するたびにベンチマークを顧客に販売しています。

そのAIがどのようにして粘着性を高めるのかを理解する手助けをしてください。また、収益化についても興味がありますが、今日ではなく、時間をかけて、DocuSignが収益と利益の観点からどのような利益を得ることになるのかを考えるべきでしょうか?

ダン・スプリンガー

そうですね。いくつかの点があります。まず、最初にお話ししたバケットの件ですが、私たちがこれまでに経験した例をいくつか挙げてみましょう。

しかし、はっきりさせておきたいのは、データを収益化して顧客に還元することが目的ではなく、顧客がより効果的に活動できるようにすることが目的だということです。

それは我々のビジネスにとって良いことであり、我々の持つコアビジネスの採用を促進するはずです。私たちが考えているのは、新しいサービスを提供することではなく、Agreement Cloudですでに行っていることを強化することで、より多くのサービスを提供したいと思ってもらうことです。

私たちがフットプリントを拡大できる利点の1つは、あなたの質問に非常に関連していると思いますが、誰かが自分の契約書のすべてをDocuSignのリポジトリとサービスCLMソリューションに入れるべきだと気づくと、例えばeSignatureをまだ採用していない会社の他のすべての部分に出向くことになります。

契約書クラウドとDocuSignを統合することで、契約書から情報を抽出し、より効果的、効率的に運用する方法をビジネス全体で理解できるようになることを示すことが、データで勝つための方法だと考えています。

そうすることで、お客様に利益がもたらされ、お客様が私たちとともに成長することで、私たちにも利益がもたらされるのです。これが、データを活用してお客様に効果的に販売する新しいサービスとは異なる、私たちの考え方の核心です。

Bhavani Suri

ありがとうございます。おめでとうございます。また、率直なご意見ありがとうございます。本当にありがとうございます。ありがとうございました。

運営者

ありがとうございました。次の質問は、JPモルガンのスターリング・オーティさんです。ご質問をどうぞ。

スターリング・オーティ

はい、ありがとうございます。皆さん、こんにちは。私も1つだけ質問があります。パンデミックのピーク時には持続的な成長は望めないというシンシアのコメントについてですが、これは誰も予想していません。しかし、今週は特に、ズームが取り上げた多くの高成長企業が、パンデミック後の減速を示し始めているのを目にしました。

私の質問は、特に国際的に高い成長を示している貴社の成長の減速ペースについて、投資家がどのように考えるべきかということです。

Cynthia Gaylor

スターリングさん、ご質問ありがとうございます。ここ数四半期、私たちはこの話をしてきたと思います。パンデミックの最盛期に見られたようなピークレベルの成長は期待できないということです。

しかし、それでも非常に力強い成長や堅実な成長が見られないわけではありません。上半期は非常に好調でしたし、下半期も好調を予想しています。当社のモデルの優れた点は、サブスクリプションベースのモデルであることだと思います。

そのため、このようなことは徐々に起こる傾向にあります。しかし、パンデミックの最中には、ピークレベルの成長が見られましたし、それは今後も続くと思われます。つまり、非常に一貫性があるということです。成長率という点では、現在の状況と以前の状況とでは何も変わっていないと思います。

スターリング・オーティ

了解しました。ありがとうございました。

オペレーター

ありがとうございました。次の質問は、バンク・オブ・アメリカのブラッド・シルズさんです。ご質問をどうぞ。

ブラッド・シルズ

ありがとうございます。ありがとうございます。また、素晴らしい四半期になりましたね。契約クラウドについてお聞きしたいと思います。明らかに、初期の牽引力が見られますね。それについてはおめでとうございます。製品面で多くの努力がなされていることは知っていますし、あなたはそこでの成果物をいくつか挙げています。

質問ですが、お客様はどこから始めているのでしょうか?一般的にはinsightsやAnalyzerからでしょうか?すでにeSignatureを実行しているのか、それともCLMで、条件のリポジトリから始めてAnalyzerに入るのか。Agreement Cloudへのエントリーの典型的なパスはどのようなものでしょうか?ありがとうございました。

ダン・スプリンガー

はい、もちろんです。Brad. 最初の答えは、あなたが質問の中で示唆したとおりですが、絶対に明確にしておきたいことがあります。私たちにとって一番の強みは電子署名です。その理由は、契約書をデジタル化してオンラインで取り込む方法を見つけ出すまでは、契約書を作成することは非常に困難だからです。その理由は、契約書をデジタル化してオンラインに取り込む方法を理解するまでは、Agreement Cloudの残りの側面を実行することは非常に難しいからです。

デジタル化された契約書がないのですから。そのため、人々はまず署名から始めます。私たちが見ているのは、2番目の動きがCLMになる傾向があるということです。これは、あなたが質問で言及したリポジトリについて考え始めたときに、彼らが自分の契約システム全体で構築したい全機能の契約クラウドについて考え始める機会があると考えているからです。

つまり、CLMは次の動きがあると考えており、準備された発言の中で私が述べたように、私たち自身が現在多くの牽引力を持っていると考えているところです。念頭に置いていただきたいのは、先ほどシンシアが言っていた電子署名の需要が急増した昨年、COVIDのピーク時には、お客様から「署名、署名、署名」と言われていたことです。

もちろん、それは私たちにとって当然のことです。しかし、お客様の要望に応えるためには、Agreement Cloudの他の部分への注力を少し遅らせなければならないと言いました。なぜなら、私たちの中核はカスタマーサクセスカンパニーであり、DocuSignの従業員はその需要の急増に応えるために結集したからです。

今年は、2年前の状況に戻り、CLMを次の大きなチャンスとして、契約クラウドへの参加者を増やしていこうと考えています。そしてそれは、ほとんどの企業にとって、シグネチャ以外のアグリーメント・クラウドの残りの部分をどのように構築するかという基礎になると思います。

ブラッド・シルズ

ダン、ありがとうございました。eSignatureからCLMに移行するためには、どのような労力が必要ですか?リポジトリであり、データが存在することを考えると、導入サイクルはどのようになるのでしょうか?

その作業を支援するために開発されたSIパートナーコミュニティがあるのか、それとももっとシームレスなものなのか。eSignatureからCLMへの移行はそれほど複雑ではないのでしょうか?ありがとうございました。

ダン・スプリンガー

お察しのとおり、できる限りシームレスになるよう努力しています。しかし、はっきり言っておきますが、電子署名のお客様になることと、CLMのお客様になることは全く異なります。私たちは、中核となる署名製品において、驚くほど使いやすいサービスを構築するという素晴らしい仕事をしてきました。

その証拠に、90万人以上のお客様がウェブを介してDocuSignにアクセスしていますが、DocuSignのスタッフと話したくなければ話す必要はありません。私たちは話すのが好きな人たちなので、ご理解いただきたいのですが、その必要はありません。

オンラインでサインアップして、受賞歴のあるソフトウェアを使い始めることができるのです。だから、CLMに参加するときには、絶対に作業指示書が必要になります。私たちのSIパートナーを使うことができたら、とても嬉しいですね。私たちには素晴らしいプロフェッショナル・サービス・チームがありますが、その目的は、トレーナーを育成するという組織です。

時間をかけて、SIエコシステムを発展させ、私たちの仕事に占める割合をどんどん小さくしていきたいと考えています。現在、当社の収益の5%未満がサービスであり、ビジネスの大きな部分を占めるようになったわけではありません。しかし、できる限りユビキタスになるためには、強力なネットワークを構築するのが正しい方法だと考えています。

そして、大多数のお客様は、当社の保存版を利用するか、あるいは社内に強力なITチームがあり、利用可能なリソースがある場合には、それを活用すると考えていますが、これはかなり珍しいことです。そのようなお客様は自分たちでできるかもしれませんが、結果としてSIネットワークになることを期待していますし、私たちはその進捗をとても楽しみにしています。私たちはSIネットワークで非常に強力なエコシステムを構築してきましたし、それが今後数年間の焦点となります。

ブラッド・シルズ

それはよかったですね。ありがとう、ダン。

オペレーター

ありがとうございました。次の質問は、ニーダムのスコット・バーグさんからです。ご質問をお聞かせください。

ジョン・ゴーディン

お待たせしました。スコット・バーグさんの代理でジョン・ゴーディンです。私の質問に答えていただきありがとうございます。この四半期の傾向として、成長の割合や、既存のユースケースの消費レベルの向上によるものと、ユースケースの追加や異なる部門間での移動によるものとで、何か違いはありますか?

ダン・スプリンガー

何か変わったことをしているかというと、もちろんお客様に対応しています。当社には素晴らしいカスタマーサクセス組織があり、お客様に次のアプリケーションの可能性を提案したり、どのようなユースケースがお客様にとってより意味があるかを考えたりしています。

私たちはお客様の立場でビジネスのニーズに応えていますが、両方とも成長しています。冒頭の挨拶でもいくつか例を挙げましたが、「DocuSignでうまくいっているユースケースがあるので、それをもっと増やしたい」というお客様がいらっしゃいます。

また、ユースケースの数を増やしている素晴らしい例もあります。私たちの「Land and Expand」モデルは、最初に導入したユースケースで社内の1つのグループに素晴らしいROIをもたらし、その後、ユースケースだけでなく、社内のより多くの部署や他の部門にも拡大していくという事実に基づいています。

COVIDのピーク時には、おそらく数量よりも、より多くのユースケース、つまり人々が行っていることの拡大が見られたのではないかと思います。

彼らは、どこの国の経済状況でも対応しなければならないビジネスの重要な部分があることに気づきました。今日では、既存のユースケースの量を増やすものと、新しいユースケースを増やすものとの通常の組み合わせに戻っていると思います。

ジョン・ゴーディン

素晴らしいですね。皆さん、ありがとうございました。

運営者

ありがとうございました。次の質問は、UBSのKarl Keirsteadさんです。ご質問をどうぞ。

カール・キーステッド

ありがとうございます。素晴らしい数字を達成できておめでとうございます。シンシア、下半期の利益率の見通しについて、少しお話していただけたらと思います。総売上高の見通しを5,000万円上方修正したにもかかわらず、営業利益率の目標を16~18%に据え置いており、そのためには第4四半期にステップダウンが必要になりますので、下半期の利益率の見通しをどのような前提で行っているのか、少しお話いただけないでしょうか。ありがとうございました。

Cynthia Gaylor

ご質問ありがとうございます。利益率に関しては、長期的な目標利益率の下限で推移しています。前四半期にも申し上げましたが、大きな市場機会と事業の牽引力を考慮して、成長のための投資を確実に行うことを考えています。

そのために、特に販売力の強化、マーケティングプログラム、製品開発チームの強化を継続していきます。これは下半期も継続して行います。また、来年に向けては、第4四半期に人材を採用し、第4四半期に入社してもらうことで、来年に向けてのキャパシティビルディングを行います。

また、利益率の観点からも、上半期に見られたトップラインのパフォーマンスの一部は、当社のビジネスモデルにおける営業レバレッジを示しています。しかし、私たちは長期的な成長のための投資を検討しており、それが下半期のマージンの前提となっています。

カール・キーステッド

了解しました。分かりました。それから、シンシアさんにもう一度フォローアップをお願いします。今期も早期の更新と拡張がうまくいったとおっしゃいましたね。下半期のガイダンスを見ると、第1四半期と第2四半期に見られた早期更新と拡張の傾向の継続という点で、何が組み込まれているのでしょうか?下半期はその傾向が弱まると予想していますか?

Cynthia Gaylor

前四半期の第1四半期にも何度かお話しましたが、第1四半期には強力な早期更新がありました。第1四半期の早期更新は好調でしたが、それはその後も継続しており、ガイダンスにも織り込まれていました。第2四半期に入ってからも、下半期に向けて同様の想定をガイダンスに盛り込んでいます。

しかし、前四半期や前々四半期に話していたようなピークレベルにはならないと思います。しかし、早期の更新は常にあり、これは顧客が製品を使用し、より高いレベルで消費していることを示すものであり、良いことです。

しかし、このようなピークレベルを期待しているわけではありません。ですから、この点については、ガイドに沿って、消費傾向とそれに伴う収益傾向を考慮しています。

カール・キーステッド

分かりました。とてもわかりやすいですね。ありがとうございます。また、おめでとうございます。

Cynthia Gaylor

ありがとうございました。

オペレーター

ありがとうございました。次の質問は、パイパー・サンドラーのロブ・オーウェンズさんです。

ロブ・オーウェンズ

ありがとうございます。私の質問にお答えいただきありがとうございます。国際的な面での成功について、もう少し詳しくお聞きしたかったのですが。約1年前に国際部門の新社長を発表されましたが、明らかに昨年から加速していますね。ありがとうございます。

ダン・スプリンガー

全般的に国際的な活動には満足しています。全体的に大きな成功を収めていない限り、成長率が70%台になることはないと思います。当四半期で最も好調だったのは、北米以外で最大の地域であるEMEAでした。

また、北米以外の最大の地域であるEMEAが最も好調でしたが、APJ、LATAMも全体的に好調でした。今後も同じことが言えると思います。私たちはこれまで、事業の中核となる国を8つに絞るという構成について何度も話してきましたが、今後もこの8つに集中していきたいと考えています。

最終的には、オンラインだけでなく、存在感のある9〜10カ国になるかもしれません。オンラインビジネスでは180カ国以上で販売していますが、実際には地に足のついた専任のスタッフがいます。

私の考えでは、コア8が大きくなると思います。ヨーロッパは、今後も非常にエキサイティングな機会になると思います。しかし、私たちは国際的なブランディングに積極的に投資しており、米国外では米国内ほどの知名度はありません。

また、シンシアが言っていたように、販売能力の向上にも力を入れており、その大部分は海外市場にも投入される予定です。私たちは、大きなチャンスがあると強気で考えています。

この成長率を見ると、今期は過去最高を記録しましたが、それでも海外での売上は全体の22%にすぎません。これはチャンスの割には低い数字だと思っています。だからこそ、海外での成長はまだまだ続くのです。

ロブ・オーウェンズ

ありがとう、ダン。

運営者

参加者には1つの質問に限定するようにお願いしています。次の質問はJMPのPat Walravensさんからです。ご質問をどうぞよろしくお願いします。

ロブ・オーウェンズ

そうですか。ありがとうございます。私からもお祝いの言葉を述べさせてください。そして、その注意書きは私に向けられたものだと思っています。では、[Indiscernible](日本語)で。

パット・ワラベンス

そうですね。ダン、国際的な話をしましょう。8コアは、北米、オーストラリア、英国、フランス、ドイツ、日本、ブラジル、メキシコだと思います。そして、最大の経済規模は…。

ダン・スプリンガー

あなたが北米とおっしゃったことをお伝えしたいと思います。お話の途中で恐縮ですが、あなたは北米とおっしゃいました。アメリカとカナダは、あなたのような人々が彼らを51番目の州にしようと努力しているにもかかわらず、自分たちの独立した国のための北の友人です。ですから、私たちのカナダの同僚として、私たちは彼らをフォーカス8の独立した重要な部分と考えています。質問を続けてください。

パット・ワラベンス

さて、このリストに載っていない最大の経済圏は、中国、インド、イタリア、そして中東、アフリカだと思います。そのうちのどれかについて、皆さんのご意見をお聞かせください。

ダン・スプリンガー

中国については、非常に複雑であることは言うまでもないでしょう。最初にこの問題を解決します。世界第2位の経済規模と最大の人口を誇る中国には、大きなチャンスがあると考えています。おそらく、インドが追いつくまでの少なくとも10年間は、中国にチャンスがあると思います。

しかし、それは非常に複雑で、ご存じのように多くのリスクをはらんでいます。近い将来、インドでの事業拡大は考えていません。ただ、多くのお客様からは、もっと選択肢を増やしてほしいという声をいただいています。

もちろん、中国でも契約はできますが、中国の複雑な市場に本当に対応するためには、私たちがやらなければならないことがあります。インドは、すでに少しずつ取り組んでいる分野ですが、今後1~2年のうちに大きな投資と成長を実現するための重要な機会のひとつだと考えています。

イタリアの話が出ましたが、ヨーロッパの中でもイタリアとスペインは同じくらいの視点で見ており、そこでの大きな国のチャンスを考えています。来年以降は、この分野でもさらなる拡大を図り、現地に足を運ぶ方法を模索していくことになるでしょう。

それは魅力的なことだと思います。また、オランダもその一つです。また、北米の他の地域についてはご存知の通りですが、メキシコは最近、すでに人を雇い始めたところです。ですから、北米の3つの国をすべてミックスすることになります。最後にお話しされたのが中東ですね。

私たちはEMEAのダブリンのハブから中東にサービスを提供しています。ダブリンで販売しているコマーシャル・グループとオンライン・ビジネスの両方から、中東が他の国のように急速に伸びるというような需要は見られなかったと思います。しかし、中東は当社にとって成長分野であることは間違いありませんが、先ほど述べたイタリア、スペイン、オランダなどの国々よりは遅れてくるでしょう。

Pat Walravens

すばらしい、ありがとうございます。

ダン・スプリンガー

ありがとうございました。

オペレーター

ありがとうございました。次の質問は、Evercore ISIのKirk Materneさんです。質問をお受けします。

カーク・マテルネ

第4四半期の業績におめでとうございます。シンシア、昨年のピーク時に比べて需要が増加していることから、純留置率についてお話いただけないでしょうか。このレートで維持する能力についてどう感じているのかを教えてください。

また、SIRAMアナリティクスをはじめとする残りの契約クラウドが、この状況にまったく影響を与えていないかどうかも気になるところです。私の予想では、まだですが、それについてもコメントしていただきたいと思っています。ありがとうございます。

Cynthia Gaylor

前四半期は125%の高水準でしたが、今四半期は124%となり、大変満足しています。下半期も、過去の実績と同程度かそれ以上の水準を維持できると考えています。

この点については、特に変わりはありません。この指標の優れた点は、顧客の成功に向けた当社の献身を示すものであり、顧客が当社の製品を利用して成功し、顧客が製品間でDocuSignの利用範囲を拡大し続けていることを示しています。

しかし、電子署名以外の製品がこの数字に少し貢献しているが、主役ではないというあなたの意見にも同意します。Danが言ったように、シグネチャーは我々にとって槍の穂先であり、それはこの指標にも含まれています。

カーク・マターネ

ありがとうございました。

オペレーター

ありがとうございました。次の質問は、シティグループのタイラー・ラドケさんです。ご質問をどうぞ。

タイラー・ラドケ

どうも、こんにちは。私の質問にお答えいただきありがとうございます。新規顧客の増加についてお聞きしたいと思います。昨年の大きな数字にもかかわらず、今年は非常に健全な数字を維持していますが、パンデミック前の何倍もの顧客数だったと思います。このようなお客様を獲得するためのユースケースは、昨年とは大きく異なっているのでしょうか、ご理解いただけますでしょうか。

ある意味では、投資家は、なぜ昨年はDocuSignに申し込まなかった顧客が今は申し込んでいるのかという疑問を持つかもしれませんが、彼らは新しい規制のハードルを乗り越えることができたのでしょうか。去年と比べて今、新規顧客が増えている理由を教えていただけますか。ありがとうございました。

ダン・スプリンガー

確かに、使用されるケースに大きな違いはないと思います。特に業種別に見ても、同じようなユースケースで始めている人が多いと思います。新規顧客のアカウントを見ると、すでにDocuSignを利用していない人はいないのではないかという、いつも聞かれる難問に答えます。

それについて考えるために、2つの考えをお伝えします。1つはTAM、もう1つは企業数です。これらは明らかに相関性の高い数字です。しかし、シグネチャーのTAMが250億で成長していることを考えると、残りのアグリーメントクラウドはTAMの2倍に近づいていることになります。

また、シンシアのガイダンスによれば、我々は20億ドル強の売上を達成する予定です。そして、私たちは圧倒的に市場シェアのリーダーであり、市場の半分以上を占めています。答えは、この分野は浸透していないということです。

100万人以上の顧客を持っているという事実を考えれば、100万人の顧客を突破したというのは非常に喜ばしいことです。しかし、米国だけでも2,500万の企業が存在しています。

世界規模で考えると、その何倍もの数になります。ですから、実際のところ、私たちはほとんど浸透していません。確かに、この電話に出ている皆さんのように金融機関で働いている人は、DocuSignを使っていない会社を想像することができると思います。

しかし、多くの業種があります。私たちは、まだ表面に触れていないだけで、すべての企業がDocuSignを使うことができるし、使うべきだと強く信じています。私たちは、すべての企業がDocuSignを利用できるようになると確信しています。ですから、これからもずっと、四半期ごとに多くの新規顧客を増やしていくつもりです。

タイラー・ラドケ

ありがとうございました。

運営者

ありがとうございました。次の質問は、ウォルフ・リサーチのアレックス・ズーキンさんです。ご質問をどうぞ。

アレックス・ズーキン

私の質問に答えてくださってありがとうございます。ダン、あなたのためにも、スターリングの質問に戻りたいと思いますが、これは重要な質問だと思います。私たちは皆、減速の大きさを理解しようとしていると思いますが、指標を見ると、パイプラインや定着率、特にSMBカテゴリーについて、もう少し色をつけていただきたいと思います。

また、ガイダンスを見ると、売上高のガイダンスは、過去数四半期に比べて少しずつ保守的になっています。この慎重さは、ビジネスにおいて何かの兆候を示しているのでしょうか。それとも、どのように判断されるのでしょうか。

ダン・スプリンガー

その通りです。そうですね。ガイダンスについてはシンシアに話してもらおうと思います。それは彼女の専門分野ですが、私の見解を述べさせていただきます。これはかなり強力な指針だと思います。過去のレートを見ると、当社は成長しています。前回、パンデミックの前にガイダンスを出したときは、当社の規模が半分だったことを考えると、かなりいい感じだと思います。

倍になりましたが、今でも、特に売上高と売上債権については、非常に強力なガイダンスになっていると思っています。これについてはシンシアの見解を聞きたいと思います。市場で何が起こったかというご質問については、私たちは良い感じです。

多くの需要があると感じています。新規顧客の獲得にも、収益の増加にも満足しています。繰り返しになりますが、2年前の私に、売上高の成長率の前にある5つの数字をどう感じるかと聞かれたら、かなり良いと感じていました。

事業が大幅に減速しているという見方はしていません。シンシアが言ったことを繰り返しますが、COVIDのピーク時には大きな追い風となりました。

ですから、私たちが仕事をして、長期的に見て同じような成長を実現しようとするのは、とても大変なことだと思います。それを実現するのは非常に難しいことだと思います。しかし、私たちは今後も強い成長率を維持できると思います。

具体的にはシンシアに話してもらいますが、市場の観点からは、解約率に意味のある違いは見られず、お客様が当社を離れることもほとんどありません。カスタマーサクセスと採用を適切に行わなければ、多少の解約が発生するかもしれません。

しかし、純リテンションが124%であることを見れば、そこでのギャップはアップセルや成長によって劇的に補われていることがわかります。このように、当社の成功チームは、ベースラインの素晴らしい成長を促す素晴らしい仕事をしていると思います。また、新たに加わった製品がそれを物語っていると思います。私たちは毎四半期、多くの新規顧客を増やし続けています。

ですから、私はこの決算を見て、ビジネスの大幅な減速を示しているとは思いません。好調な数字だと思っています。では、シンシアさん、特にアレックスの質問に対してガイダンスについて何か付け加えることはないでしょうか。

Cynthia Gaylor

非常に包括的な回答でしたね。端的に言うと、下半期については、当社の指針となる考え方は上場以来一貫しており、目に見えるものを指針としています。

ダンが言ったように、上半期は非常に好調でしたが、過去12〜18ヶ月間のかなりの規模の実績を踏まえて、下半期のガイダンスを引き上げています。このように、我々は事業に自信を持っており、ガイダンスの成長率にも自信を持っています。しかし、私たちは自分たちの目で見たものを案内しているのであって、自分たちの目で見たものではありません。それ以上の推測はしていません。

アレックス・ズーキン

わかりました。皆さん、ありがとうございました。ちょっとしたフォローアップをお願いします。予約状況を把握するために、RPOの指標を入手することは可能でしょうか?

Cynthia Gaylor

はい、できます。しかし、契約期間とその計算方法を考慮して、RPOは使用していません。これが指標となるとは考えていませんが、皆様がご覧になるときには、非常に高い数値になっているはずで、この指標の前年比成長率も非常に高いものです。

Alex Zukin

完璧ですね。皆さん、ありがとうございました。

オペレーター

ありがとうございました。次の質問は、RBCのRishi Jaluriaさんです。どうぞ、ご質問をお聞かせください。

リシ・ジャルリア

ありがとうございます。ありがとうございます。本当にありがとうございます。勢いが続いているのは本当に素晴らしいことです。サービスに関して1つだけお聞きしたいことがあります。御社のガイダンスを拝見すると、上半期に比べて下半期はプロフェッショナル・サービスの分野で若干の加速が見込まれています。

特に、CLMが増えてサービスが少し増えたことによるものでしょうか?サービスの比率は非常に低く、これまでもそうでしたし、今後もそうなると思います。しかし、あなたはこの少しの上昇を期待しています。そこで、プロフェッショナル・サービス部門に期待されていることについて、前提条件を説明してください。ありがとうございます。

ダン・スプリンガー

はい、ありがとうございます。あなたの意見に少しだけ耳を傾けてみました。プロフェッショナル・サービスは、当社の事業に占める割合が非常に小さいため、多くの時間をかけて考える分野ではありません。しかし、先ほどのコメントを考えると、サービスについて考えるという意味で、これをお伝えしたいと思います。

私たちは、損益計算書上でお客様に提供されるサービスのうち、お茶を提供するものをどんどん減らしていきたいと思っています。私たちはパートナーファーストの会社です。お客様に提供するサービスの大部分を担うSIネットワークの構築に投資したいと考えています。

1つ目の理由は、彼らが何をしているかということであり、我々がしていることは素晴らしいソフトウェアを作ることです。私たちは、自分たちが持っている専門性のために、このアイデアを気に入っています。ですから、ソフトウェア全体に比べてサービスがプラスになることがあるとすれば、それはおそらく、あなたがおっしゃったことを示しているのだと思います。

つまり、CLMのようなアグリーメント・クラウドの他の部分に構成比が移った場合、より多くのサービスが必要となり、実装に必要な作業指示書も増えることになります。

そうなれば、より多くのサービスが必要になるでしょう。しかし、私たちが望むのは、時間をかけてサービスの機会を増やし、それを私たちが構築したSIパートナーのネットワークに移行させることです。そうすれば、パートナーがDocuSign Agreement Cloudを販売するためのコア・プラットフォームとして再投資するための素晴らしい機会が生まれるでしょう。

Rishi Jaluria

素晴らしいですね。本当にありがとうございました。

運営者

ありがとうございました。次の質問は、ウェルズ・ファーゴ・セキュリティーズのマイケル・チューリンさんです。ご質問をどうぞ。

マイケル・トゥリン

お待たせしました。ありがとうございます。こんにちは。シンシア、早期の更新に関するコメントに戻りますが、お客様のベースで起こっている基本的なダイナミクスをどの程度把握しているのか、念のため教えていただけますか?

また、更新時の会話は、より広範な活動を行う機会となりますか?私は、それがアグリーメント・クラウド全体に及ぶと考えています。もしそうであれば、その会話を活用するために、投資の一部としてギアを変更しているのでしょうか?ありがとうございました。

Cynthia Gaylor

素晴らしい質問ですね。私たちが考えるのは、お客さまや拡張の経済性についてですが、お客さまは購入した容量以上に使用されることがあるので、超過料金を請求することはありません。

しかし、私たちは、お客様と再会し、製品をどのように使用しているのか、もっと使用できるのではないかと話し合う機会を楽しみにしています。しかし、この機会を利用して、お客様に製品を更新していただいたり、当社との取引を拡大していただくこともあります。

それは、電子署名の面でも、より広範な契約クラウドの面でも同じです。しかし、私たちが目にしているダイナミクスという点では、あなたは非常にうまく表現していると思います。2、3四半期前にもお話ししましたが、パンデミックで高額なインセンティブによる早期更新が発生しましたが、このようなピークレベルは期待していません。

しかし、お客様がどのように製品を使用しているのか、契約のライフサイクルを通じてどのように消費しているのかを把握しています。これは追跡調査の対象となります。

また、お客様が新しいユースケースを開発されることもありますが、これを機会に、お客様と一緒に何かできることはないか、契約条件と消費レベルが一致しているかどうかを確認しながら、お客様との関係を再構築しています。

マイケル・チューリン

ありがとうございます。ありがとうございました。

オペレーター

ありがとうございました。最後の質問は、FBN証券のシェルビー・セイラフィさんからお願いします。ご質問をお聞かせください。

シェルビー・セイラフィ

はい、ありがとうございます。下半期、特に第4四半期に予定されている投資の増加について、詳しく教えてください。また、はっきりさせておきたいのですが、投資の増加により、第4四半期のNon-GAAP営業利益率が第3四半期に比べて低下することを暗示していますか?

Cynthia Gaylor

暗黙の了解として、営業利益率のガイダンスに幅を持たせていますが、その一部は売上高やトップラインに依存し、一部は投資に依存しています。

ここでは、成長のための投資、特にトップラインの成長を促進するための営業・マーケティングチームへの投資、そして製品開発分野への投資を検討していることがわかります。

この2つが主な分野だと思います。また、当社が大規模な成長を遂げたことで、システムやプロセスなどのバックオフィスでも多くの課題が発生しています。お客様に大規模なサービスを提供できるよう、バックオフィスへの投資を継続しています。このような分野に投資しています。

しかし、先ほど申し上げたように、今年はトップラインでの業績向上が、営業利益率の向上を上回っていますので、年末までには追いつくと考えています。

シェルビー・セイラフィ

ありがとうございます。

ありがとうございます。

ありがとうございます。他に質問はありませんか?それでは、最後にコメントをお願いしたいと思います。

ダン・スプリンガー

ご参加いただいた皆様、ありがとうございました。残念ながらバーチャルではありますが、今後数ヶ月のうちにお会いできることを楽しみにしています。また、第3四半期以降にお話しできることを楽しみにしています。ご参加ありがとうございました。

運営者

これで本日の会議は終了です。これで本日の会議は終了です。ご参加いただきありがとうございました。それでは、素敵な夜をお過ごしください。